本人が認知症になると生前贈与、遺言作成等の生前の資産承継対策のほか、預貯金の引出、不動産の処分などの財産管理を親族が行うことができなくなります。認知症後の対応方法と認知症となる前の対策として以下の制度があります。

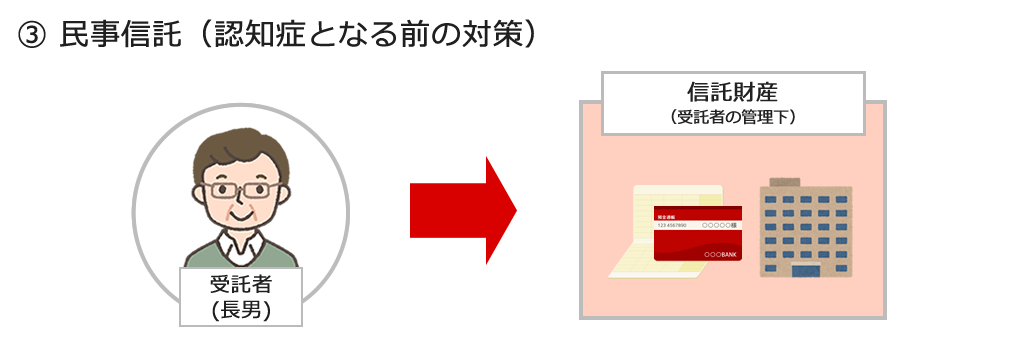

① 成年後見制度(認知症後の対応方法)

「本人のため」に財産をしっかり守る。

本人の財産管理は家庭裁判所の監督のもと、成年後見人が行います。 成年後見人は家庭裁判所に対し、定期的に本人のために行った財産管理の内容を報告する義務があり、本人が亡くなるまで成年後見人の仕事は続きます。

財産管理は、本人にとって本当に意味のある合理的な支出しか認められず、相続人や家族のメリットのあるような行為、 例えば、相続対策としての生前贈与、生命保険契約、投資商品の購入、借入、財産の処分はできません。

また、成年後見人は家庭裁判所の職権で選任されるため、親族を成年後見人候補者として成年後見の申立てをしても、

財産がある方(例.東京家庭裁判所の場合:金融資産が500万円以上等

※平成28年11月現在、将来変わる可能性もあります)については、成年後見人として親族が選任されず、第三者である専門職(司法書士、弁護士等)が選任される可能性が高くなります。

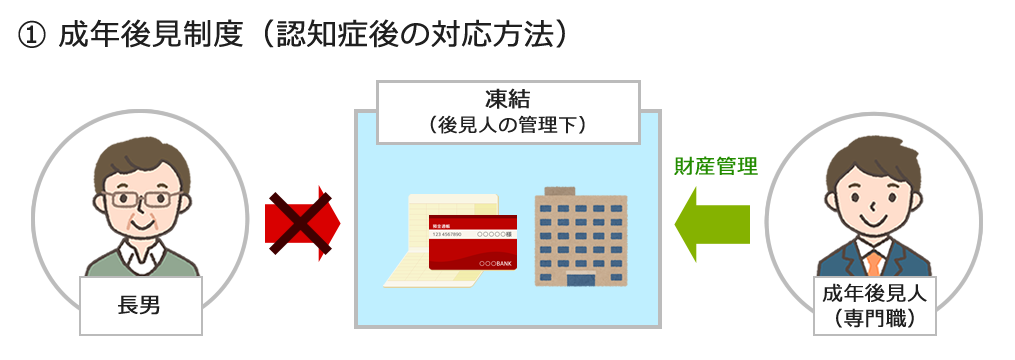

② 任意後見制度(認知症前の対策)

成年後見制度と同様に「本人のため」に財産をしっかり守る

元気な時に任意後見契約をしておくことで、本人が判断能力喪失時に任意後見監督申立てをすることで任せた人(任意後見人)が任意後見人に就任し、 本人の財産管理を行うことができますが、財産管理は家庭裁判所で選任された任意後見監督人のもとで、任意後見人が行います。 そのため、成年後見制度と同様に資産が凍結し、柔軟な資産管理はできません。

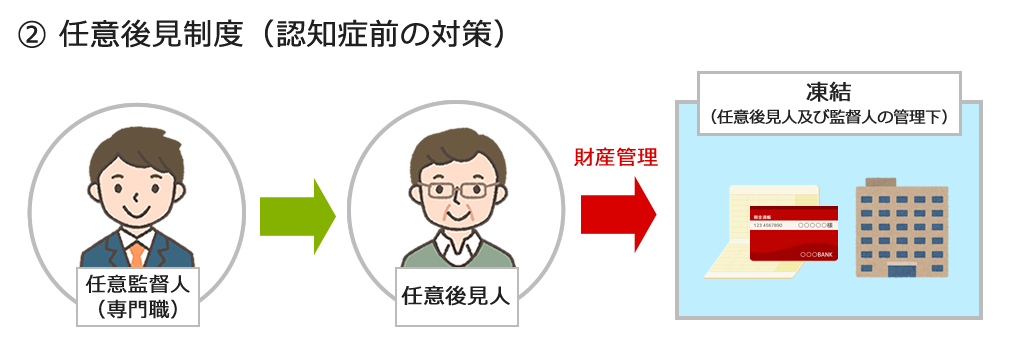

③ 民事信託(認知症前の対策)

財産を持っている人が元気なときに、信頼できる相手に、自分の財産の管理や処分をする権限を託す

元気な時に信託契約を締結しておくことで、任せた人(委託者)が病気や事故、認知症等で判断能力を喪失しても、託された人(受託者)が一切影響を受けずに、 財産管理や相続税対策を継続できます。また、遺言と同じように資産の承継先も決めることができます。